Критерії та показники інвестиційних процесів в регіоні

Анотація. Інвестиції – один з найбільш важливих і дефіцитних ресурсів економіки регіону, ефективне використання якого в національних умовах ускладнюється процесом трансформації економічних відносин і радикальних змін принципів інвестування, серед яких: перенесення центру ваги інвестиційної активності з держави на приватних інвесторів, поява складної податкової системи, повернення і платність інвестиційних джерел, погашення інвестиційних кредитів за рахунок грошових поступлень від реалізації виробленої продукції, робіт, послуг за проектом і т.ін. За цих умов потрібні механізми раціонального залучення та ефективного використання інвестицій, що, з одного боку, були б орієнтовані на ринкові категорії (а, відповідно, спиралися б на зарубіжний досвід), але, з іншого боку, були б адекватні економічній ситуації, що склалася на сьогодні в регіоні, адже гострота проблем адаптації класичних ринкових інструментів зумовлена, у першу чергу, специфічними характеристиками інвестиційної сфери у кожному окремому регіоні.

Окреслено основні етапи управління інвестиційними проектами в регіоні, визначено підходи та принципи щодо доцільності їх впровадження на регіональному рівні.

Ключові слова: управління, інвестиції, регіон, принципи.

Вступ. Наявні диспропорції в економічному розвитку регіонів України небезпідставно пояснюються відсутністю або недостатніми обсягами інвестиційних надходжень. Натомість не завжди залучені в економіку регіону інвестиції призводять до позитивних зрушень в окремих галузях чи господарстві регіону в цілому. Причина цього криється у недосконалості управлінських заходів у сфері регіонального інвестування, і, як наслідок, неефективності процесів використання обмежуваних обсягів інвестицій.

Розроблення наукових методів залучення інвестицій та формування шляхів підвищення ефективності їх використання як у галузевому, так і в регіональному аспектах знайшла відображення у роботах зарубіжних та вітчизняних вчених-економістів: М. Фрідмана, Г. Бірмана, С. Шмідта, Л.Дж. Гітмана, М.Д. Джонка, О. Амоші, П. Бєлєнького, І. Бланка, Є. Бойка, В. Геєця, А. Гойка, М. Долішнього, О. Кузьміна, А. Пересади, М. Туган-Барановського та ін.

Водночас необхідно констатувати, що в економічній літературі висвітлюються в основному проблеми залучення інвестиційних ресурсів, створення сприятливого інвестиційного клімату і пов'язаного з ним збільшення обсягів інвестицій. Значно менше досліджень і публікацій присвячено питанням підвищення ефективності використання інвестицій у регіоні. Поряд з тим, саме цей напрямок аналізу інвестиційної діяльності потребує поглиблених досліджень в умовах обмежених інвестиційних надходжень.

Постановка завдання. Метою статті є формування нових методичних підходів щодо визначення алгоритму управління інвестуванням пріоритетних регіональних проектів, виявлення доцільних, адекватних локальним етапам управління інвестиційними ресурсами аналітичних показників, що були б адаптовані до існуючої статистичної звітності та забезпечували об'єктивну оцінку соціально-економічної ефективності регіональних інвестицій.

Коло проблем, з якими стикаються учасники інвестиційного процесу, полягають:

- у великій кількості критеріїв ефективності інвестиційних рішень, зневажання кожним з яких може знизити ефективність проектів, завдати шкоди інвесторами і організаціями, що впроваджують проекти, привести деякі проекти;

- у протиріччях критеріїв: наприклад, зростання прибутковості інвестицій, як правило, призводить до росту ризику;

- у безперервній зміні умов реалізації проектів у часі і відповідно зміні ефективності проектів.

Управління регіональними інвестиціями нероздільно пов'язано з системою показників, які тією чи іншою мірою характеризують різні сторони інвестиційних проектів, відносно яких будуть прийматися відповідні рішення. При цьому повинні враховуватися багаточисельні соціально-економічні, фінансові, технічні та економічні показники.

Отже, виникає об'єктивна потреба у визначенні взаємозв'язків між основними їх групами, розробці схеми та послідовності проведення їх аналізу як сукупності локальних аналізів та виведення результатів аналізу кожної групи показників на узагальнюючі показники оцінки соціально-економічної ефективності регіональних інвестицій.

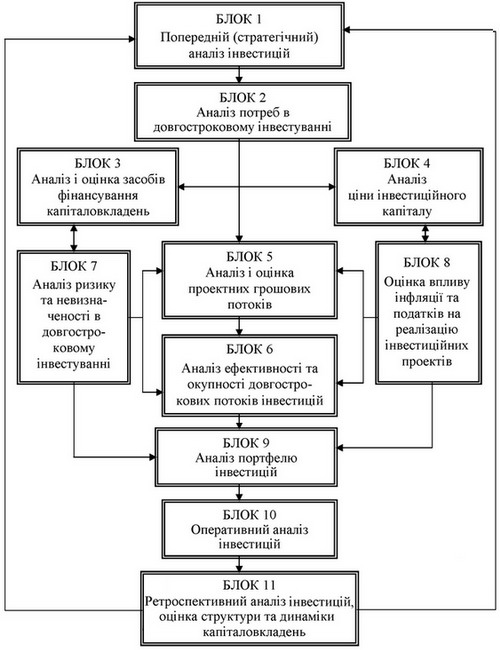

Використовуючи системний підхід, аналіз та наступне оцінювання ефективності регіональних інвестицій доцільно представити не тільки як частину структури більш високого регіонального рівня, але й як цілісну систему, що поєднує логічно пов'язані між собою і скеровані на досягнення єдиної мети складові блоки. Кожний з блоків цієї системи становить собою підсистему взаємопов'язаних синтетичних і аналітичних показників. Узагальнюючі (синтетичні) показники кожного блоку є, з одного боку виходом для цього блоку, з іншого боку, будуть виконувати роль входу для взаємопов'язаних з ним блоків. На рис. 1 представлено схему взаємозв'язків окремих блоків узагальнюючих показників у системі комплексного аналізу та управління регіональними інвестиціями.

Багатоманіття факторів (зовнішніх та внутрішніх), від яких тією чи ін-шою мірою залежить успіх чи невдача реалізації регіональних інвестиційних програм, примушує комплексно використовувати в аналітичних дослідженнях параметричні, соціально-економічні, фінансові, маркетингові та екологічні показники. Через визначення стратегічних цілей інвестиційної діяльності, які узгоджуються з загальною концепцією регіональної інвестиційної політики, здійснюється пошук конкретних напрямків вкладення капіталу та обґрунтування потреб реалізації цих заходів (блок 1 – блок 2).

Після завершення аналітичного обґрунтування розміру інвестицій варто звернутися до реалізації надзвичайно важливого питання – фінансування варіантів капіталовкладень. Для цього, по-перше, необхідно реально оцінити можливості реалізації проектів, виходячи з фактичного обсягу власних коштів і очікуваного надходження засобів позичкового фінансування, величина яких, як правило, наводиться в бюджеті капіталовкладень. На цьому ж етапі обґрунтовується оптимальна структура засобів фінансування довгострокових інвестицій (блок 3).

Одночасно з проблемою обґрунтування структури капіталу порівнюються різні його компоненти за величиною фінансових непередбачених витрат, пов'язаних з обслуговуванням того чи іншого джерела. Іншими словами, в рамках оцінки інвестиційної привабливості кожного варіанта капіталовкладень потрібне проведення аналізу ціни інвестиційного капіталу (блок 4).

Конкретні напрямки інвестування, його масштаби, технічні умови та галузева належність багато в чому визначає якісні, кількісні та тимчасові параметри проектного грошового потоку. Задля справедливості варто відзначити, що перспективний аналіз та оцінка проектних грошових потоків (блок 5) займають центральне місце у всьому інвестиційному аналізі. Від точності та об'єктивності отриманих результатів, по суті, залежить подальша доля розроблених проектів.

Оцінка узагальнюючих показників ефективності реалізації запропонованих капіталовкладень здійснюється з використанням кількісних та якісних

параметрів майбутнього грошового потоку. На їх основі, беручи до уваги відповідний ступінь ризику (блок 7), рівень інфляції та обкладання податками (блок 8), приймається рішення, чи здійснювати певні проекти чи відхилити їх.

У тому випадку, якщо за наявності обмеженого інвестиційного бюджету виникає проблема вибору деяких проектів із списку можливих альтернатив, у рамках аналізу інвестицій передбачається проведення аналізу портфелю інвестицій (блок 9).

Послідовність комплексного аналізу інвестиційних процесів у регіоні (від аналізу часткових показників до узагальнюючих, чи, навпаки, дослідження причин отримування тих чи інших результативних показників на підставі аналізу впливу зовнішніх та внутрішніх факторів) залежить від цілей і завдань регіональної інвестиційної політики. Відповідно до цього на схемі виділено перспективний (прогнозний, попередній) аналіз (послідовність проведення від блоку 1 до блоку 9), оперативний аналіз (блок 10) і ретроспективний аналіз (блок 11).

У таблиці 1 представлено взаємозв'язок між окремими блоками схеми (рис. 1) у вигляді залежностей узагальнюючих показників аналізу регіональних інвестицій.

| № | Залежності між узагальнюючими показниками комплексного аналізу регіональних інвестицій (умовні позначення) | Взаємозв'язок між блоками |

| 1 | Потреба в інвестуванні → обсяг джерел фінансування (СК+ЗК) | Блок 2 → Блок 3 |

| 2 | Потреба в інвестуванні → кількісні і якісні характеристики проектного грошового потоку (CF) | Блок 2 → Блок 5 |

| 3 | Фінансовий важіль (Fl) ↔ середня зважена ціна капіталу (WACC) або проектна дисконтна ставка (r) | Блок 3 ↔ Блок 4 |

| 4 | Фінансовий важіль (Fl) → величина проектного грошового потоку (CF) | Блок 3 → Блок 5 |

| 5 | Рівень інфляції (і) → чиста поточна вартість (NVP) | Блок 8 → Блок 6 |

| 6 | Величина і строки отримання грошового потоку (CF) → результативність проекту (NVP, PB, IRR тощо) | Блок 5 → Блок 6 |

| 7 | Цільовий показник ефективності (NVP, PB, IRR тощо) → санкціонування проекту | Блок 6 → Блок 9 |

| 8 | Дефіцит необхідних джерел фінансування (СК+ЗК) → порядок розподілу обмеженого капіталу серед альтернативних інвестиційних проектів | Блок 3 → Блок 9 |

| 9 | Стратегічні цілі і пріоритети інвестування → формування портфелю інвестицій із використанням аналітичних процедур розподілу обмеженого капіталу | Блок 1 → Блок 9 |

| 10 | Аналіз виконання інвестиційного бюджету і виявлення причин відхилення запланованих показників від фактично отриманих → корекція інвестиційної політики протягом наступних періодів | Блок 10 → Блок 11 Блок 11 → Блок 1 |

Очевидно, що між показниками аналізу інвестицій існують прямі та зворотні залежності, явні (функціональні) та неявні (стохастичні) зв'язки. Проілюструємо це твердження, зокрема зростання терміну окупності (факторна ознака) свідчить про відносний ріст проектного ризику (результативна ознака) – пряма залежність. Водночас, ріст річної ставки інфляції веде за со-бою зниження чистої поточної вартості – обернена залежність. Аналогічні приклади можна навести відносно функціональної та стохастичної залежності. У першому випадку показники економічної ефективності знаходяться в жорстко детермінованій залежності від якісних та кількісних параметрів проектного грошового потоку. У другому випадку стандартному відхиленню портфеля інвестицій відповідає багато значень його очікуваної рентабельності. Від ступеня об'єктивності та правильності встановленого типу зв'язку залежить вибір методу аналізу, обсяг необхідної для його проведення інформації, кількісна оцінка впливу факторів на зміну результативного показника, виявлення з усієї сукупності факторів тих з них, які найбільшою мірою впливають (визначають) на стан об'єкта дослідження в майбутніх періодах.

З позицій економічного розвитку регіону, його інвестиційної привабливості, визначення економічної ефективності інвестицій має розглядатися як процес детермінації і впровадження системи показників, на підставі яких розробляються програми заходів чи втілюються інвестиційні проекти у певному проміжку часу.

Щоб прийняття рішень не було хаотичним і не здійснювалося навмання, важливо обрати методи оцінювання ефективності інвестицій. Узагальнено, під методом розуміють систему відібраних критеріїв і показників, які дають змогу всебічно оцінити загальні поняття і думки інших.

В умовах регіону необхідно визначити критерії і показники ефективності інвестицій, які дають змогу оцінити переваги, пріоритети чи недоліки цілей інвестування.

Критерії характеризують цілі за допомогою функцій і показників, що кількісно відображають їхнє досягнення. Наприклад, мета "прибутковість інвестицій проекту" буде характеризуватися відношенням отриманого економічного результату проекту до суми інвестицій.

Основна частина критеріїв ефективності інвестицій містить у собі:

- прибутковість інвестицій;

- захист інвестицій від інфляції, ризиків, криз шляхом виводу їх з одних ринків чи проектів і переключення на інші. Ці критерії набули особливого значення в умовах глобальних фінансових криз на ринках цінних паперів, зниження рентабельності великих корпорацій і цілих галузей;

- рівень ризику, ліквідність проекту;

- термін окупності (повернення) інвестицій;

- конкурентоспроможність проекту, можливість протистояння аналогічним продуктам і послугам конкурентів (характер конкурентної переваги – за якістю, за ціною, за іншими показниками);

- зовнішні умови реалізації проекту;

- соціальна та економічна необхідність проекту для регіону.

На відміну від приватних інвесторів, що можуть відмовитися від того чи іншого проекту і вибирають економічно найбільш вигідний варіант, особливість інвестиційних рішень державних і регіональних органів полягає в тому, що інвестиції повинні у першу чергу направлятися на вирішення задач розвитку соціально-економічної сфери, поліпшення екології і забезпечення безпеки життєдіяльності населення регіонів. Тому значна частина проектів розвитку регіонів повинна бути обов'язково здійснена, навіть якщо рівень їхньої прибутковості невисокий чи навіть якщо проект не підлягає розрахунку термінів окупності, наприклад, реконструкція і модернізація лікарень, шкіл, інших соціальних об'єктів. Однак і ці проекти не безальтернативні, по них теж виникає проблема прийняття інвестиційних рішень, тому що навіть у випадку єдиного об'єкта інвестування завжди існує ряд варіантів його реалізації, вибір різних постачальників, розроблення різних проектів реконструкції і модернізації.

Критерії державних органів і місцевого самоврядування визначаються факторами впливу проекту на зміну соціально-економічного середовища, включаючи вплив проекту:

- на екологію, безпеку життєдіяльності населення, забезпечення регіону необхідними ресурсами і товарами;

- на розвиток інфраструктури регіону, будівництво доріг, ліній зв'язку й інших її елементів;

- на ріст зайнятості населення. Це один з найбільш важливих критеріїв в усьому світі. В умовах сучасної високої автоматизації виробництв часто великі інвестиції у будівництво нових підприємств не тільки не ведуть до росту зайнятості, але, навпаки, скорочують його. Проблема координації всіх інвестиційних процесів з урахуванням цього критерію є однією з найскладніших. Вона вирішується за допомогою координації інвестицій різної спрямованості, проведення програм перенавчання населення, розвитку малого і середнього підприємництва;

- на темпи економічного розвитку регіону;

- на інвестиційну привабливість регіону;

- на стимулювання розвитку комплексу інших галузей і сфер економіки;

- на розвиток соціальної сфери регіону;

- на ріст іміджевих характеристик регіону і її керівників;

- на ризик проекту.

Для виробничого потенціалу регіону потреба в інвестуванні зумовлена багатьма причинами, основними серед яких є передовсім поновлення або заміна діючої матеріально-технічної бази виробництва, її вдосконалення або модернізація, необхідність нарощування і введення у дію принципово нових виробничих потужностей як результат збільшення обсягів виробництва і освоєння нових видів діяльності.

За цих умов саме комплексний підхід до інвестиційних процесів у регіоні впливатиме не тільки на розвиток окремих галузей, а й на регіональну економіку в цілому. Своєчасна та збалансована реалізація інвестиційних програм у територіально-галузевому розрізі (як міжрегіональних, так і транскордонних) здійснює стабілізуючий та стимулювальний вплив на удосконалення територіальної організації окремих галузей. І навпаки, надмірно розтягнута в часі, роз'єднана територіально безсистемна реалізація інвестиційного процесу створює диспропорції в органічно взаємопов'язаному господарському комплексі країни.

Список використаних джерел

1. Бланк И.А. Инвестиционный менеджмент: Учебный курс. – К.: Эльга-Н, Ника-Центр, 2001. – 448 с.

2. Дегтяренко В.Н. Оценка эффективности инвестиционных проектов. – М.: Экспер-тное бюро, 1997. – 144 с.

3. Дубищев В. Методологічні основи формування інвестиційного ринку// Економіка України. – 1998. - №3. – С.86-88.

4. Норткотт Д. Принятие инвестиционных решений / Пер. с англ. под ред. А.Н. Шохина. – М.: Банки и биржи, БНИТИ, 1997. – 247 с.

5. Шевчук В.Я., Рогожин П.С. Основи інвестиційної діяльності. – К.: Генеза, 1997.

6. Шилов Э.И., Кухленко О.В., Гойко А.Ф. Методы оценки эффективности и привлекательности инвестиционных проектов (методические рекомендации). – К.: КГТУСА, 1996. – 91 с.

Інформація для цитування: Колянко О.В. Критерії та показники інвестиційних процесів в регіоні // Електронний науковий вісник «Керівник.ІНФО». - URL: https://kerivnyk.info/2006/02/kolyanko.html